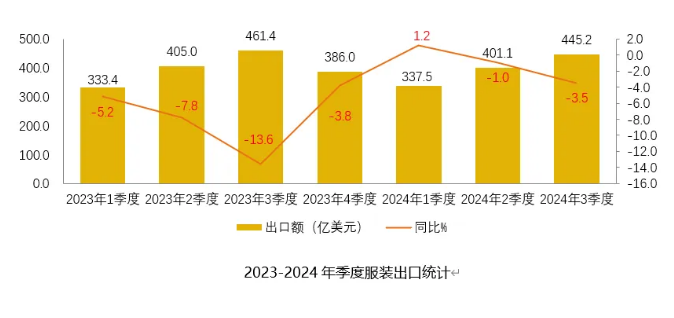

根据中国海关统计数据,今年1月至9月间,我国服装(包括衣着附件)累计出口总值为1183.8亿美元,同比呈现1.3%的降幅。季度分析显示,第一季度服装出口量小幅增长1.2%,达337.5亿美元;然而,在去年同期低基数的背景下,第二季度和第三季度的出口值仍分别下降了1%和3.5%,显示出下降趋势正在加速。具体到9月份单月,服装出口额为135.3亿美元,同比下降达到5.1%。

在国内市场中,同期内服装鞋帽的零售总额实现了0.2%的同比增长,反映出消费市场整体保持稳定。进口方面,由于去年度较低的进口基数影响,本年度前三季度服装进口额有所提升,达到了76.9亿美元,同比增长率为4.8%。这一变化表明,尽管面临外部挑战,但国内服装行业在一定程度上展现出复苏迹象。

1-9月针织与梭织服装出口趋势分析

在1月至9月期间,针织和梭织服装的出口表现呈现出不同的趋势。总体来看,这两大类型的服装出口量同比均有所增加,超过了11%的增长幅度。然而,出口价格却普遍下降,其中梭织服装的价格降幅更大。

具体而言,针织服装的出口额达到了543.5亿美元,同比增长2.5%,而其出口数量为174.6亿件,同比增长11.5%。相比之下,出口价格同比下降了8.1%。梭织服装方面的数据则显示,出口额为485.1亿美元,同比下降5.3%,出口数量为103亿件,同比增长12.2%,但出口价格同比下降了15.5%。此外,衣着附件的出口额为117.1亿美元,同比下降3.4%。

在细分市场中,针织T恤衫的出口增长尤为显著,增长率达到了26.3%。其他类别如衬衫、内衣/睡衣、胸罩以及婴儿服装的出口也保持了稳健的增长态势,分别增长了8.7%、7.8%、6.4%和4%。不过,外套类服装的出口出现了较大幅度的下滑,特别是大衣/防寒服和西装/便服套装的出口分别下降了19.2%和13.4%。

地域分布上,对美欧市场的出口呈现复苏迹象,而对中亚地区的出口增长势头则有所放缓。这一变化反映了全球市场需求的不同步调整及国际贸易环境的复杂性。

在2023年1-9月期间,中国对西方发达国家(包括美国、加拿大、欧盟、英国、日本、澳大利亚和新西兰)的出口总额达到了665.3亿美元,实现了0.5%的同比增长。其中,对美国市场的出口额为268.2亿美元,较去年同期提高了4.7%,市场份额也相应增加了1.4个百分点至22.7%。同时,向欧盟国家的出口额达到了208.8亿美元,增长率为1%,并使其所占市场份额上升了0.4个百分点,达到了17.6%。相比之下,日本市场的出口表现不佳,总额为87.8亿美元,同比下降了10.1%,导致其在中国整体出口中的比例减少了0.7个百分点至7.4%。另一方面,对英国、新加坡以及加拿大三国的出口均有所增长,分别以6.5%、7.2%及6.8%的速度增加;而韩国与澳大利亚两国则遭遇下滑,降幅分别为5%与10.4%。

在2023年的前九个月中,中国对“一带一路”合作国家的出口总额达到496.8亿美元,较去年同期减少了5%,占总出口额的42%,下降了1.6个百分点。

具体而言,向东盟国家出口金额为109.9亿美元,同比下降了1.5%,占比保持在9.3%。其中,对马来西亚、越南和缅甸的出口分别下降了4.5%、20.5%和21.8%。然而,对新加坡、泰国、印尼和柬埔寨的出口则显示出增长,分别上升了7.2%、49.3%、9.2%和30.7%。

在中亚五国方面,出口额增至97.4亿美元,但增长率仅为1.1%,显著低于上半年的22.5%增幅,第三季度更是下滑了24.2%。此外,对俄罗斯的出口额为28.9亿美元,同比减少了11.1%。

拉丁美洲市场表现较好,总出口额为71.8亿美元,同比增长6.3%,其中对墨西哥和巴西的出口增长尤为明显,分别为18.6%和11.5%。

非洲地区的出口额为54亿美元,同比下降了17.4%。而对海湾合作委员会(海合会)六国的出口额为34.1亿美元,也呈现了16.1%的降幅。

在地区分布上,东部省市的出口份额有所回升,表明这些地区在全球贸易中的竞争力正在逐步加强。

在1-9月份的贸易数据中,浙江省、江苏省和上海市显示出了不同程度的增长。具体数据显示浙江出口额达279.7亿美元,同比上升4.9%;江苏以155.1亿美元的出口量紧随其后,年增长率为1.5%;上海则实现了66亿美元的出口,同比增长0.5%。与此同时,广东、山东和福建三个省份的出口表现则出现了下滑,其中广东出口171亿美元,同比下降6.3%,山东和福建分别下降0.8%和1.9%,出口额分别为133.2亿和102.3亿美元。东部沿海的这五个省份及一个直辖市合计占全国出口总额的76.7%,较去年同期有所提升,增幅为1.2个百分点。

相比之下,中国中西部地区的20个省市地区的出口总和呈现下降趋势,同比下降6.1%,在全国总出口中的比重降至19.4%,与上一年相比降低了1个百分点。值得注意的是,新疆地区尽管也遭遇了增速放缓,但仍保持了正增长,出口额达102.2亿美元,同比增长8.5%。

在进口方面,来自主要国家的服装进口量均呈现增长态势。

在2023年的前三个季度,中国从全球主要国家进口的服装呈现出增长态势。其中,中国的主要服装进口来源地为意大利和越南,这两个国家的合计份额占据了中国服装进口总额的44.9%。具体来看,从意大利进口的服装金额为20.5亿美元,同比增长了2.2%;而从越南进口的金额则达到了14.1亿美元,实现了17.7%的同比大幅增长。此外,来自孟加拉国、柬埔寨、印度以及缅甸等亚洲周边国家的服装进口量也均呈现出两位数的增长。

在各类服装产品中,梭织服装的进口增速较快。据统计,梭织服装的进口额达到了40.1亿美元,同比增长了11.4%,尽管其数量同比下降了0.6%,但价格却同比下降了1.4%。相比之下,针织服装的进口额则为27.9亿美元,同比下降了2%,不过其数量却同比增长了7.7%,同时价格也实现了3.4%的同比增长。

从地域分布来看,上海和广东作为中国的重要港口和经济中心,其服装进口量保持了稳定的增长态势。这一趋势不仅反映了中国在全球供应链中的重要地位,也体现了中国消费者对于多样化、高品质服装的需求不断增长。

上海作为中国进口服装的核心区域,汇聚了大量国际品牌代理商和进口贸易商。今年1-9月,上海市的进口服装金额达54亿美元,同比上升5.7%,占全国总进口额的70.3%。广东省和江苏省也位列主要进口省份之列,广东的进口额为7.5亿美元,年增长率为4.8%;而江苏的进口额为5亿美元,同比下降2.3%。

在全球市场上,发达经济体的服装进口量持续呈负增长趋势,但降幅有所放缓。美国在1-8月的服装进口额为595.7亿美元,同比减少2.7%;欧盟进口额为624.1亿美元,下降了4%;日本进口额为158.5亿美元,减少了4.9%;英国为130.1亿美元,下降了9%;澳大利亚为57.6亿美元,微降0.1%;加拿大和韩国分别进口77.4亿美元和83.1亿美元,降幅分别为4.7%和0.6%。

根据8月份的进口数据,部分发达国家市场需求有所回升,导致进口额同比增长。美国、欧盟和加拿大分别实现了1%、6.1%和2.6%的增长,而日本服装进口持续下滑,同比下降8.9%。与此同时,越南和柬埔寨的出口表现出显著增长。

从1-8月的累计数据来看,越南出口服装达到231.2亿美元,同比增长8.8%;印度出口服装为113.4亿美元,同比增长4.3%。相比之下,土耳其出口服装下降6.5%,至119.5亿美元;印度尼西亚则小幅下跌0.1%,至58.4亿美元。在1-7月间,柬埔寨的服装出口额为53.8亿美元,同比增长了18.7%。

今年前三季度我国服装出口的主要特点包括:首先,尽管初期出口形势稳定且有所上升,但后期面临较大的下行压力;其次,出口市场呈现多元化趋势,不同地区的出口表现存在显著差异。例如,对美欧市场的出口有所增长,而对日本市场的出口则出现下降。此外,新兴市场的出口经历了一段高速增长期后,由于市场容量限制和基数效应的影响,其增长速度有所放缓。

在全球经济格局不断演变的当前,海外消费者的购买力和消费习惯亦随之发生显著变化。这些变化直接导致中国服装出口呈现“数量增长而单价下降”的现象。一方面,国际市场的需求有所回升;另一方面,消费者对低价商品的青睐愈发明显,同时低价跨境电商出口的比重也大幅提升。此外,近期人民币汇率的剧烈波动对中国服装出口造成了一定影响,汇率上升削弱了我国服装在国际市场的价格竞争力,进而影响了出口总额的增长。

尽管面临诸多挑战,中国服装出口依然展现出强大的韧性和巨大的潜力。未来,服装出口领域需要持续加大创新力度,积极拓展全球市场布局,不断提升产品的附加值,以应对日益激烈的国际竞争。与此同时,还需高度关注国际政治经济形势、汇率波动等因素的变化,及时调整战略,确保出口稳定增长。(来源:中国纺织品进出口商会)